В последние годы стало известно сразу о нескольких фактах отмывания денег в балтийских филиалах международных банков и в латвийском банке ABLV. Страны Балтии приняли меры, направленные на противодействие отмыванию денег — сократилось число счетов нерезидентов, были усилены подразделения по борьбе с отмыванием денег. При очевидной необходимости бороться с проблемой «прачечных» возникли новые проблемы: объемы нерезиденстких счетов в балтийских странах упали, а бизнесу и частным лицам все чаще приходится оправдываться за «подозрительные» транзакции и сталкиваться с закрытием счетов в одностороннем порядке.

Литва: «Нулевая толерантность к отмыванию денег»

В отличие от Эстонии и Латвии, в Литве в предыдущие несколько лет скандалы с отмыванием денег не разгорались напрямую. Тем не менее, Банк Литвы признает, что отмывание денег носит трансграничный характер. В разгар скандала с отмыванием денег в балтийских банках — весной прошлого года — глава Банка Литвы Витас Василяускас заявил, что наивно было бы предполагать, что литовские банки никак не связаны с происходящим. «Если в банковскую систему Балтийских стран попали огромные суммы денег, если иметь в виду, что во всех странах действуют те же банки, наивно надеяться, что через счета в Литве транзитом эти деньги не проходили», — заявил тогда глава Банка Литвы. При этом он акцентировал внимание на том, что статистика и тенденции показывают: дела в Литве обстоят лучше, чем у соседних Латвии и Эстонии.

Тем не менее, в последние годы на фоне скандалов с отмыванием денег Литва приняла ряд мер, и эти меры касаются не только Банка Литвы.

«В последние годы правовое регулирование существенно развилось как в Литве, так и в Европе, особенно в отношении требований «знай своего клиента». Литва, как и другие страны ЕС, приняла последнюю Директиву о борьбе с отмыванием денег в национальное законодательство. Инструменты и системы, используемые коммерческими банками для борьбы с отмыванием денег, стали намного более совершенными и позволяют намного быстрее и точнее обнаруживать подозрительные действия», — рассказывает директор службы надзора Банка Литвы Екатерина Говина.

В мае прошлого года девять литовских ведомств подписали с иностранными надзорными органами Меморандум о сотрудничестве и обмене информацией о рисках, связанных с финансовыми преступлениями (кибер-риски отмывания денег и финансирования терроризма). Это соглашение укрепляет международное надзорное сотрудничество, особенно среди Балтийских и Северных стран. Помимо этого, Литва выполняет рекомендации группы разработки финансовых мер борьбы с отмыванием денег Moneyval — в середине этого года Литва отчитается перед институцией за очередной раунд рекомендаций.

Доля иностранных банков на банковском рынке Литвы составляет около 90% с точки зрения активов. При этом все эти капиталы имеют европейское происхождение.

В Литве доля вкладов нерезидентов всегда была низкой. Так, с 2015 года по 3 квартал 2019 года доля вкладов нерезидентов колебалась в пределах 2,3 — 2.6%. Для сравнения, в соседней Латвии, где разгорелось сразу несколько скандалов с возможным отмыванием денег, доля вкладов нерезидентов в 2015 году составляла 53,4%, причем 26% из них происходили из стран за пределами ЕС.

В Литве же с 2017 года доля депозитов нерезидентов снизилась с 2,6% до 2,4%. Для Литвы аспект массового закрытия счетов нерезидентов оказался не таким актуальным — просто потому, что изначально их было не так много. Тем не менее, с ужесточением санкций и введением системы «знай своего клиента» банки стали требовать у клиентов проходить процедуры проверки. Даже если банк не закрывает счет напрямую, постоянные запросы документов, иногда дорогостоящих, мотивируют владельцев корпоративных и личных счетов отказываться от сотрудничества.

Бывший клиент Swedbank в Латвии и Литве Виктор Воронцов был вынужден закрыть два счета в банке — и свой личный в латвийском отделении, и корпоративный в литовском Swedbank. Банк начал периодически требовать от клиента документы о деятельности компании — чтобы оформить эти документы, компании необходимо было связываться с партнерами за рубежом, а стоимость одного пакета документов составляла 800 евро.

«Банк просит предоставить документы. Если говорить о корпоративном счете, у нас достаточно сложная структура компании. Один раз мы предоставили банку всю информацию: описали структуру компании, назвали конечных выгодополучателей. Компания имела счет в литовском отделении Swedbank с 2015 года. В последнее время банк начал регулярно запрашивать такие вещи, как, к примеру, выписка из немецкого регистра, переведенная на английский и литовский язык и апостилизированная. Такие вещи мы, конечно, можем сделать, но в этот процесс нам нужно вовлечь очень много наших партнеров и немецких коллег, а каждый набор документов стоит 800 евро. Мы не готовы раз в полгода платить 800 евро, чтобы доказать, что мы не бараны», — рассказывает Виктор Воронцов.

В итоге компания просто закрыла счет в литовском Swedbank и открыла в немецком банке.

Помимо корпоративного счета, бывший клиент Swedbank закрыл свой личный счет в латвийском отделении. «В 2007 году был открыт личный счет в латвийском Swedbank. Когда-то я им пользовался регулярно, позже на счету просто лежали какие-то деньги и это было удобно, если нужно оплатить что-то в Латвии или через интернет-банк. В последний раз я получил письмо из банка с вопросом, есть ли у меня какие-то связи с Латвией, на что я честно ответил: нет, счет у меня накопительный, я условно говоря, храню там деньги на всякий случай. В ответ я услышал, что такая ситуация не устраивает банк. Мне дали срок до 2 апреля. Я не стал дожидаться и вывел все деньги со счета, который автоматически закроется через месяц», — пояснил Виктор Воронцов.

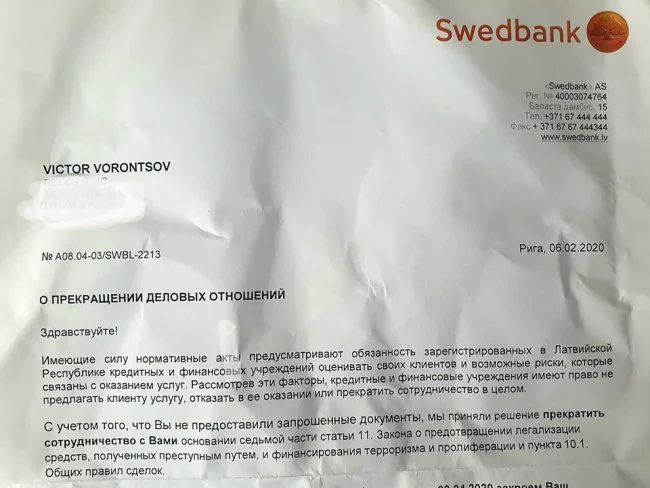

Письмо из Swedbank, которое получил Виктор Воронцов. Письмо опубликовано с согласия адресата

Письмо из Swedbank, которое получил Виктор Воронцов. Письмо опубликовано с согласия адресата

Латвия: значительное снижение вкладов нерезидентов

За последние годы в Латвии вскрылось сразу несколько фактов крупномасштабного отмывания денег через местные банки. Основной скандал связан с ликвидируемым банком ABLV. Еще в феврале 2018 года финансовая разведка США обвинила этот банк в отмывании денег и связях с организациями, финансирующими ракетную программу Северной Кореи.

По данным FinCEN, c 2012 по 2017 года ABLV провел большое количество транзакций на миллиарды долларов по счетам подставных фирм, зарегистрированных за пределами Латвии. Используя счета подставных фирм, банк маскировал незаконные сделки.

В январе 2020 года вскрылся еще один эпизод: в здании ликвидируемого ABLV прошел обыск по делу о возможной легализации 50 млн евро, полученных преступным способом. По версии следствия, полученные незаконным путем деньги из России и Беларуси поступали на счета банка ABLV, принадлежащие, как правило, британским компаниям. После эти деньги переводили в другие банки Латвии или за рубеж. Прокуратура сообщила, что на одном из этапов к схеме подключались отдельные сотрудники ABLV, которые советовали клиентам, как лучше совершить транзакции, чтобы это не выглядело подозрительным. По данным прокуратуры, через банк ABLV в Европу перечислялись средства из Беларуси и России, полученные в результате мошенничества или неуплаты налогов.

Среди всех стран Балтии именно Латвия имела наибольший процент иностранных вкладов — страна даже получила прозвище «маленькой Швейцарии». После скандалов с отмыванием денег власти страны объявили о «капитальном ремонте» банковской сферы. Премьер-министр Латвии Кришьянис Кариньш подписал распоряжение «о проведении кардинальных реформ в сфере надзора за отраслью». Среди прочего, в нем было предусмотрено исключение из банковской отрасли учреждений, которые недостаточно борются с финансовыми преступлениями. Помимо этого, было запрещено обслуживание в местных банках компаний-пустышек. Банкам необходимо снизить число обсуживаемых нерезидентов до 5%. Тем, кто не сможет выполнить требования, придется уйти с рынка.

В середине прошлого года Комиссия рынка финансов и капитала опубликовала доклад, в котором говорится, что за три года из банковской системы Латвии ушло 10 млрд евро — это деньги зарубежных клиентов. Число платежей в долларах упало в 26 раз. За три года комиссия доложила Службе финансовой разведки о подозрительных сделках на сумму в два миллиарда евро. За последние четыре года FKTK оштрафовала финансовые учреждения на 16 млн евро. Для сравнения — до этого в течение 11 лет общая сумма штрафов составила 1,2 млн евро.

Тогдашний руководитель комиссии Петерис Путниньш назвал результаты работы «историческим уменьшением рисков» и заявил, что больше нет причин говорить о неконтролируемом потоке зарубежных денег в Латвии.

В последние годы страна приняла сразу ряд мер по улучшению системы контроля. Одна из основных заключалась в требовании к банкам изменить существующие бизнес-модели, которые были нацелены на обслуживание преимущественно иностранных клиентов.

«Принятые меры привели к существенному снижению оборота клиентов с высоким уровнем рисков и снижению числа подставных компаний. Информационные технологии были внедрены для увеличения эффективности надзора за рисками отмывания денег и финансирования терроризма. новые инструменты позволяют эффективнее анализировать денежные потоки и реагировать на соответствующие риски», — поясняет глава отдела коммуникации Комиссии рынка финансов и капитала Даце Янсоне.

Вторая сторона медали — массовое закрытие счетов

На практике борьба с отмыванием денег вылилась в крупные проблемы для нерезидентов Латвии, которые вели бизнес или имели личные счета в банках Латвии.

По состоянию на 3 февраля этого года, в банках Латвии иностранные вклады составляют 18,8%. В 2015 году их было 53,4%. Вклады граждан третьих стран снизились с 26% в 2015 году до 2% в 2020. Количество местных вкладов выросло с 47% до 81%. Вклады граждан стран СНГ снизились с 9% в 2015 году до 4% в 2020-ом.

В 2018 году даже появился проект «We are not Shell», который объединял людей, столкнувшихся со сложностями в обслуживании счетов или с их закрытием. Сейчас портал «We are not Shell» уже закрыт, однако истории столкнувшихся с закрытием счетов бизнесменов остались в СМИ. В целом, все эти истории достаточно похожи. Гражданин Казахстана Даулет Абъеманов, владелец компании Wirton Invest Corp LP, имел счет в Rietumu banka с 2014 года. В мае 2018-го он получил уведомление о прекращении сотрудничества. Счет был заблокирован, с него списали тысячу евро за обслуживание. «Считаю, что это вопиющее нарушение прав клиентов, основанное на произволе акционеров банка. В настоящий момент не знаю, что делать дальше», — писал он. Владелец компании в Шотландии Nordic Karelian Group по имени Дэвид попал под блокировку 80 тысяч евро на счетах компании в том же банке. Как и в предыдущих историях, со счета сняли тысячу евро за обслуживание, а деньги повисли в воздухе — счет Дэвида не закрыли, но и вывести деньги не было возможности из-за идущей процедуры проверки.

По мнению бывшего клиента Swedbank Виктора Воронцова, нынешний подход к борьбе с отмыванием денег и закрытие счетов в долгосрочной перспективе принесут экономике негативные эффекты. На вопрос о том, какие долгосрочные эффекты будут иметь массовые сложности с обслуживанием счетов и их закрытием, бывший клиент Swedbank отвечает так:

«Латвия проиграет в конечном счете по одной простой причине: деньги не будут храниться в Латвии, соответственно, не будут работать на ее экономику. Например, мы просто взяли и открыли счет в немецком банке — это было быстрее и без всяких проблем. Традиционные банки копают себе яму под могилу. Я имел счета в Swedbank с 2004 года, я был «патриотом» этого банка. Это не я отмывал деньги, это Swedbank отмывал деньги, и сейчас они хотят показать, мол, мы святее Папы Римского, а вы все нам должны показывать какие-то документы о своей непорочности. Это неправильно. У нас международный бизнес, со складами, с работниками, с недвижимостью — мы последние люди, которые будут мыть деньги через эти счета. Не обращать внимание на нас — это значит ограничивать свою базу клиентов. У нас большой оборот, и мы ушли в немецкий банк. Другие люди просто уйдут в Revolut, FinTech, Paysera. И государству будет труднее контролировать эти деньги. То есть, государство должно сейчас сказать Swedbank: не делайте так, вы выталкиваете экономику из зоны контроля в сферу интернета, где контролировать потоки финансов практически невозможно», — считает Виктор Воронцов.

В период активного закрытия счетов нерезидентов против действий банков выступил экс-министр финансов Атис Слактерис. В эфире радио Baltkom он заявил, что отказ от рискованных иностранных клиентов в латвийских банках должен происходить выборочно, а отворачиваться от всех нерезидентов неразумно.

«Я бы очень не хотел, чтобы мы потеряли этот экспорт услуг. В Латвии есть люди, которые умеют этим заниматься, и не все деньги из России или других стран являются ворованными. Хорошо бы обстоятельно все это обсудить, потому что это значительная часть экономики, налогов. Не надо переусердствовать», — заявил тогда бывший министр экономики.

Против решения банков ограничить работу с нерезидентами выступал и мэр Вентспилса Айвар Лембергс. «Как инвестировать, если тут счет нельзя открыть? Так очень трудно работать. И решение проверять все деньги нерезидентов — это большой удар по инвестициям», — сказал он в эфире Baltkom.

Исследование, проведенное компаниями Tranio и Ernst&Young, показало, что россияне, состояние которых превышает миллион долларов, уходят из балтийских банков, прежде всего, из Латвии: об этом заявили 30% участников опроса.

«Зарубежные банки, в том числе прибалтийские, все больше ужесточают комплаенс и относятся к «русским» деньгам максимально бюрократично и педантично, выполняя все нормы процедур AML. Даже если вы приносите им абсолютно легальные деньги и предоставляете все необходимые документы — они будут проверять вас «от и до», по всей строгости своих протоколов. Будут искать любой повод для отказа в размещении вклада или выдаче кредита, чтобы обезопасить себя от возможных санкций со стороны регуляторов», — заявил генеральный директор и основатель компании Tranio Георгий Качмазов.

Эстония: Отмывание денег — проблема не только балтийских стран

В сентябре 2018 года в главный офис Danske Bank в Копенгагене признал, что через его эстонское отделение прошли около 200 млрд евро — в основном, из России и бывших республик СССР. После этого скандала Danske Bank объявил об уходе из стран Балтии и России. В феврале прошлого года шведская общественная телевещательная организация SVT сообщила, что между Swedbank и балтийскими филиалами Danske Bank осуществлялись денежные переводы на сумму около 3,8 млрд евро. Переводы проходили с 2007 по 2017 год. Для отмывания денег использовались подставные фирмы и бизнес-клиенты, которые не вели коммерческую деятельность.

После вскрывшихся фактов отмывания денег через эстонские филиалы банков борьба с «прачечными» стала приоритетом властей Эстонии. В течение двух лет были закрыты Danske Bank и Versobank, лицензии были отозваны у еще трех учреждений. Эстонское правительство расширило возможности институтов, ответственных за борьбу с отмыванием денег, увеличив их финансирование.

«Мы увеличили и будем продолжать увеличивать финансирование Национальной прокуратуры в сфере противодействия отмыванию денег. Количество сотрудников группы, расследующей возможные случаи отмывания денег в Управлении финансового надзора, увеличилось в три раза за последние несколько лет», — рассказывает советник министра финансов Эстонии Эрки Пеегель. Эксперт говорит, что в результате принятых мер в банковском секторе Эстонии риск отмывания денег значительно снизился — сегодня банки, в основном, сосредоточены на розничном обслуживании и на работе с местными клиентами.

«Ошибочно считать, что отмывание денег — это проблема стран Балтии или Северных стран. Это международное преступление, поэтому ключевой фактор в борьбе с «прачечными» — это быстрый обмен информацией между странами и трансграничное сотрудничество», — добавляет советник министра финансов.

В 2015-2019 годах доля иностранного капитала в Эстонии составляла от 26% до 32%. При этом доля капитала из третьих стран находилась на уровне от 4,6% до 6,9%.

По состоянию на 31 декабря 2014 года доля депозитов нерезидентов Эстонии из третьих стран составляла 11,4%. К 31 декабря 2019 года этот показатель снизился до 1%.

Борьба с отмыванием денег — угроза бизнесу и э-резидентству?

Ситуация в Эстонии схожа с латвийским опытом: после ужесточения мер борьбы с отмыванием денег к клиентам банков стали предъявлять более строгие требования, сократилось число иностранных клиентов банков. Это затронуло бизнес: в январе министр финансов Эстонии Мартин Хельме созвал совещание с руководителями банков страны. Повод был противоречивым: с одной стороны, борьба с отмыванием денег, бесспорно, необходима. С другой стороны, предприниматели жалуются на то, что ужесточение банковских правил начало мешать бизнесу. Министр финансов сказал, что банки, перестраховываясь, не хотят иметь дело с определенными переводами — прежде всего, с переводами за границу, и даже отказываются от многолетних клиентов. Такой подход становится большой головной болью для предпринимателей.

«От банков мы ожидаем, что их механизмы распознавания и оценки рисков станут более умными. Банки все-таки не должны подходить к делу так, что на всякий случай просто выбросим клиентов за борт или просто закроем их счета», — заявил эстонский министр финансов.

В свою очередь глава Союза банков Эрки Килу пояснил позицию большинства банков — требования ужесточены, от банков ожидают работы по принципу «знай своего клиента» — банки должны знать и партнеров клиента, и конечных бенефициаров, и находящихся под санкциями лиц. Штрафы за ошибки ужесточены, поэтому в ряде случаев осторожность банков привела к тому, что клиент не прошел проверку. При этом глава Союза банков отметил, что в итоге счета не закрывают просто так. «Закрытие их счетов были вызваны конкретными причинами. Конечно, если клиент чувствует, что с ним обошлись чересчур, он может обратиться в банк, и это можно будет пересмотреть», — добавил он.

В Эстонии проблема открытия и обслуживания счетов нерезидентам имеет еще один аспект. В стране действует амбициозная программа электронного резидентства. Ее смысл состоит в том, что иностранцы могут получить доступ к электронным госуслугам и цифровое удостоверение личности. Получить э-резидентство Эстонии могут граждане любых государств. Эти люди могут в том числе открывать счета в эстонских банках. Сейчас более 50 тысяч человек в Эстонии обладают электронными удостоверениями личности. Неизвестно, какой процент из них уже открыли счета в Эстонии или планируют это сделать.

Глава финансовой инспекции Килвар Кесслер в интервью агентству Reuters подтвердил, что надзорные органы видят связанные с э-резидентством риски. «Надеюсь, что урока с Danske будет для нас достаточно. Мы привлекали клиентов, которые были офшорными компаниями. А теперь э-резиденты. Будут задаваться те же самые вопросы. Кто они такие? Почему им нужен банковский счет в Эстонии?» — сказал Кесслер.

Претендующие на открытие счета э-резиденты проходят те же проверки, что и другие иностранные клиенты. По данным банка LHV, среди 10 тысяч зарегистрированных э-резидентами компаний банковский счет был нужен 6 тысячам юридических лиц.

Заявленная цель программы э-резидентства состояла в привлечении 10 млн э-резидентов. Однако в последние месяцы 2018 года темпы получения карт э-резидентов снизились. Если темпы останутся прежними, Эстония сможет достичь цели только через 500 лет.